中国人喜欢储蓄,买保险也喜欢买储蓄类的保险;但近年来,储蓄类保险却频频出现“问题”。

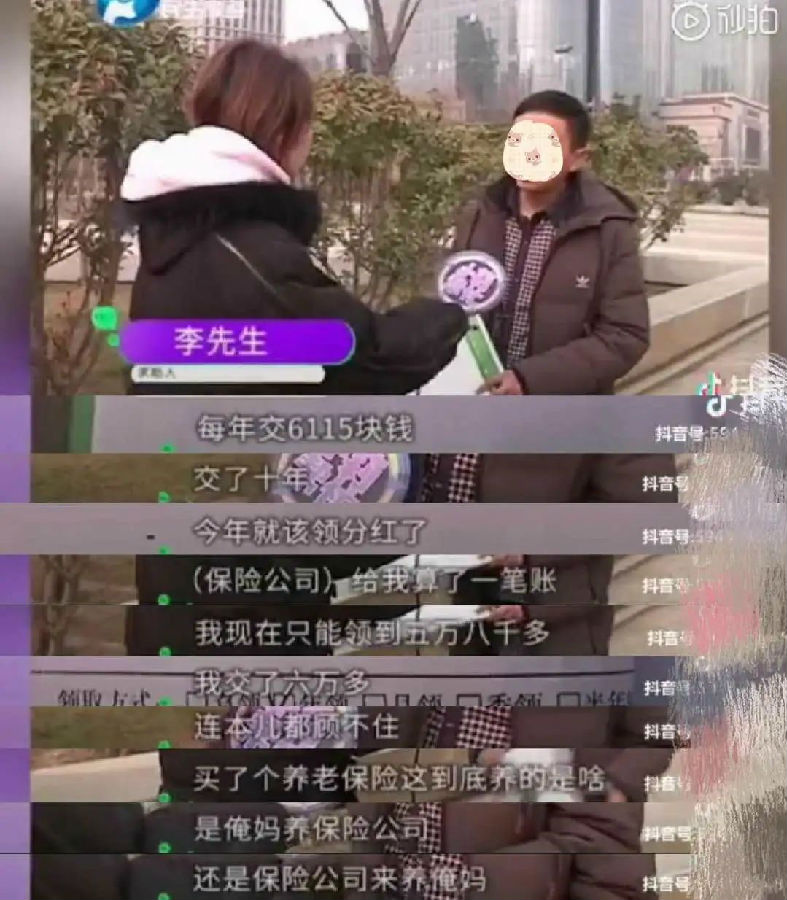

河南一李阿姨购买了一款养老保险,每年交六千多,交了十年,没想到,等分红的时候,连本金都拿不回来;她的儿子在镜头前质问保险人员:“是俺妈养保险公司,还是保险公司来养俺妈!”

原本想用保险让财富增值,没想到最后是以亏钱收场,这样的事件在保险业中不是个例;很多人因此大呼上当,认为保险都是骗人的。

难道号称返钱、分红的保险都是忽悠人的吗?

别着急,今天就跟着小白鸽一起去扒一扒这些保险的真面目!

消费型vs储蓄型

保险可以分消费型保险和储蓄型保险;

首先简单了解一下这两类保险的概念——

消费型保险:投保人在约定时间内如发生合同约定的保险事故,保险公司按原先约定的额度进行补偿或给付;如果在约定时间内未发生保险事故,保险公司不返还所交保费。

储蓄型保险:满期后可以享受一定的返还金额。

很多人出于如果没出事,自己缴纳的消费型保险就白白打水漂了的心理,会更倾向于购买储蓄型保险。

其实,这样的想法大错特错!

储蓄型保险并非刚需

如果你的钱只够买一份商业保险,请优先考虑生命健康类的险种:医疗险、重疾险或是意外险这三类。俗话说,“身体是革命的本钱”,在身体健康没有得到保障的情况下,积累财富就是空谈。

现在市场上也有储蓄+健康双重功效的保险产品,两个愿望一次满足,这样的产品是不是很完美呢?

小白鸽的答案是,不一定;

这些产品比纯粹的储蓄保险或是健康险有更多的投保条件,保障规则也相对复杂,如果对保险不够了解的小白,可以暂时不考虑。

储蓄保险陷阱多

当生命健康得到保障之后,如果有多余的保险预算,这时候,就可以考虑购买储蓄保险了。

储蓄保险刚出来的时候,很多人都被“没事存钱,有事赔钱”的口号打动。但,保险行业的初期常常偏离正轨——

“每年交六千,从25岁开始返钱,每五年几百块钱返还。”

“一年一万多保险费,等70岁开始返还本金。”……

很多人被哄着骗着购入冠以养老金、教育金等各种名义的储蓄保险,花了昂贵的保险费用,却享受不到好处。

久而久之,本该是保障利器的保险成为了“智商税”、“保险骗局”的代名词,大家的信任在这些弯弯绕绕的骗局中不断被消耗,到如今,很多人对储蓄型保险嗤之以鼻。

那么储蓄型保险真的不适合投保吗?如果有这方面的需要,又该如何选择呢?

如何选择储蓄保险

有句话说的好,不是保险欺骗了你。一款保险产品的保障权限就在那里,永不更改;所以储蓄型保险并非不适合投保,关键在于,你最开始的选择是否正确。

想要选择一款正确又适合的储蓄保险,一定要了解清楚以下内容:

1、时间;

短则几年,长则几十年,储蓄保险的资金流动性差,一旦把钱投了进去,就无法再挪用。例如:30岁开始交钱,20年交完,70岁开始返钱,资金整整被占用了20年;

所以在投保前,一定要了解这段时间的长度,估算自己能不能承受。

2、利率;

了解清楚最终到手多少钱,从而计算出年利率,单是年利率的数据就能刷掉相当一部分的储蓄保险;某些产品的年利率甚至低于银行利息,并无投保的必要。

虽然储蓄型保险被人诟病,但如果选对产品,收益还是非常不错哒!

白鸽稳得利年金保险,累计收益率单利达4%,锁住收益让你不吃亏

有储蓄准备的小伙伴可以扫描二维码了解一下哦~

写在最后

储蓄型保险涉及到的数据比较多

小白鸽在此也提醒容易绕晕的大家

如果看不懂保险条款

一定要咨询专业人士后投保!

也不要听了保险销售人员的阐述就草率投保

因为

你的所有权益,都在合同的白纸黑字里

而不是在销售人员的嘴巴里